В данной статье рассмотрим переход с УСН на ОСНО в добровольном порядке с начала нового календарного года. Уведомление об отказе от применения УСН подается в ИФНС не позднее 15 января года, с начала которого осуществляется смена режима налогообложения.

Рассмотрим пример перехода ООО "Булочка" с УСН с объектом налогообложения "доходы, уменьшенные на величину расходов" на общую систему налогообложения. При таком переходе необходимо начать с изменения системы налогообложения в настройках организации и учетной политики.

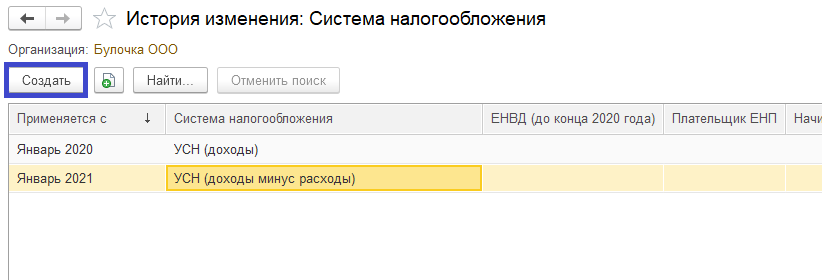

Главное – Налоги и отчеты – Система налогообложения – История изменения

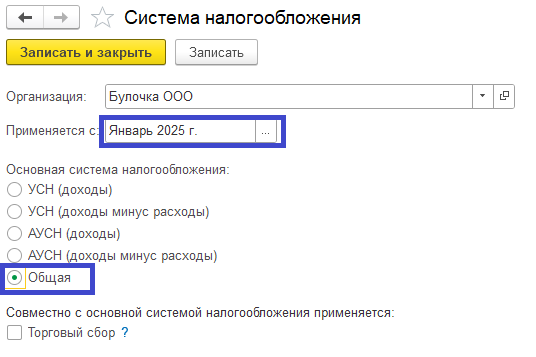

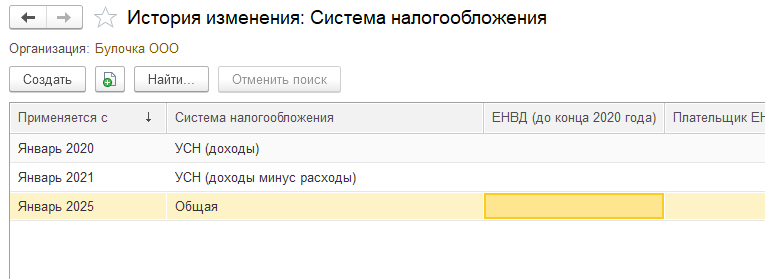

Создаем новую запись с января 2025 года (рис. 1 – 3).

Рис. 1

Рис. 2

Рис. 3

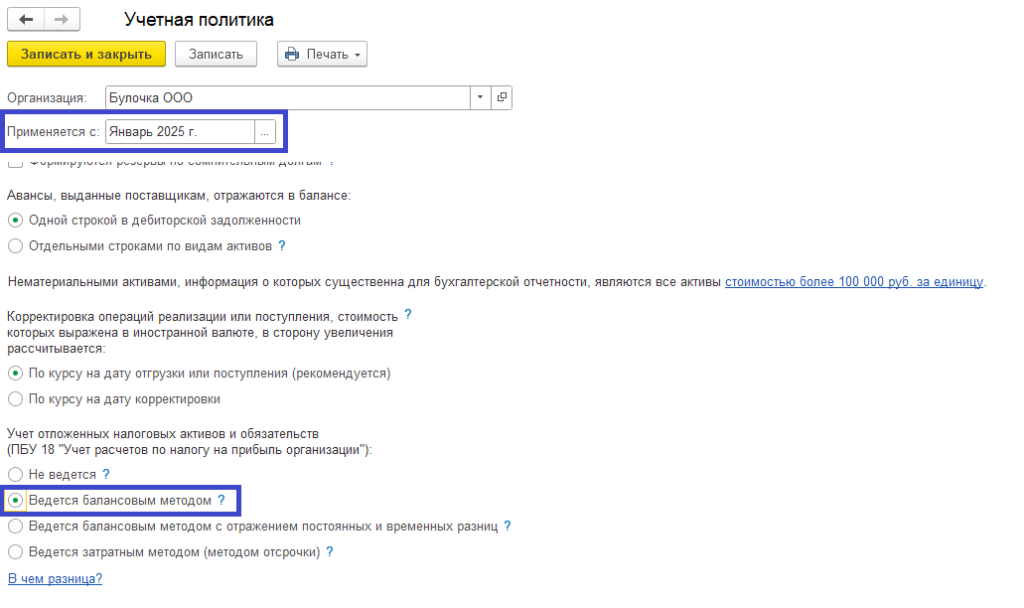

Главное – Учетная политика – История изменения

В открывшемся списке откройте последнюю запись с учетной политикой на дату перехода на ОСНО (январь 2025 г.). Запись создается автоматически при смене режима налогообложения.

Переключатель Учет отложенных активов и обязательств установите в положение "Ведется балансовым методом" (если у организации возникла обязанность применения ПБУ 18/02). Это рекомендованный метод для учета в программе.

Рис. 4

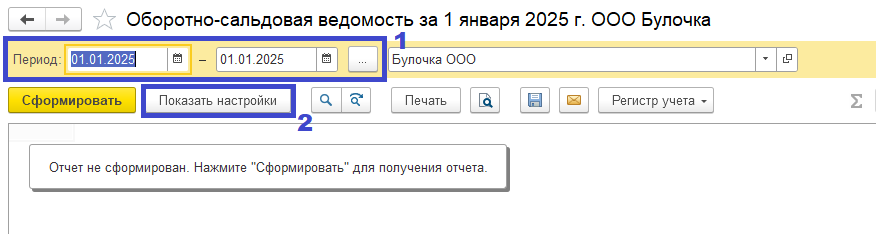

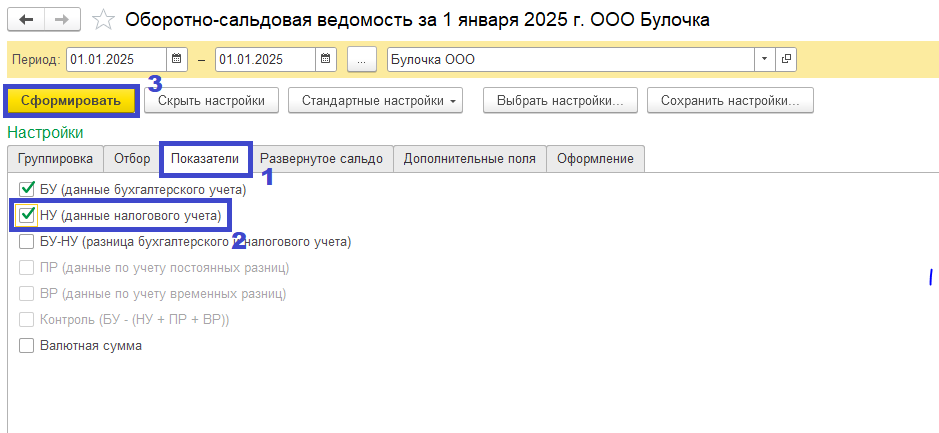

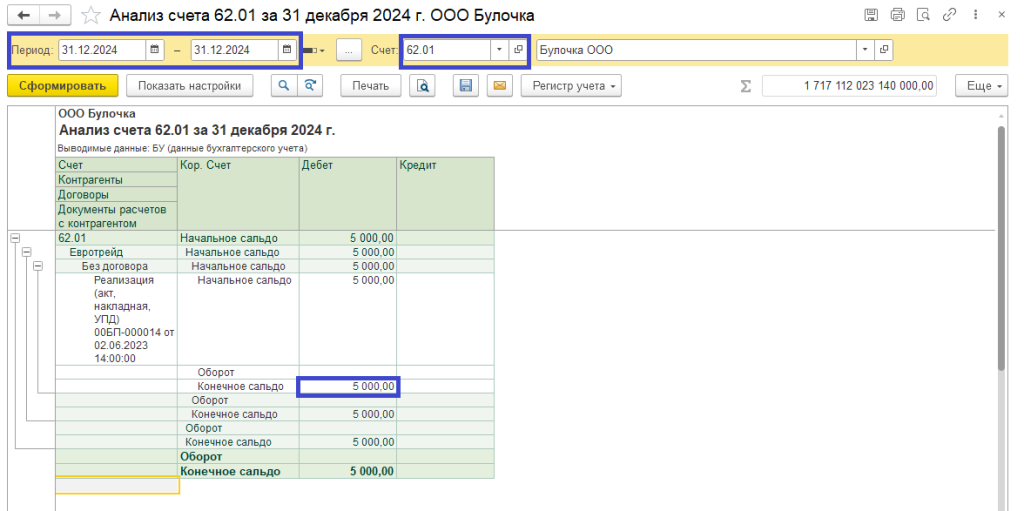

При применении УСН учет ведется по данным бухгалтерского учета, на общей системе налогообложения учет ведется и по налоговому учету. Если открыть общую ОСВ на 01.01.2025, в настройках показателей включаем данные налогового учета (НУ), увидим, что на текущий момент в базе есть только данные по бухгалтерскому учету (БУ) (рис. 5 – 7).

Рис. 5

Рис. 6

Рис. 7

1. Отражение доходов при переходе с УСН на ОСНО

Неоплаченная выручка в сумме дебиторской задолженности подлежит включению в состав внереализационных доходов для налогообложения на ОСНО в качестве доходов прошлых лет, выявленных в отчетном периоде.

Выручка от реализации товаров (работ, услуг), не оплаченная покупателями и не включенная в доходы в периоде применения УСН, включается в доходы для ОСНО на дату перехода на ОСНО.

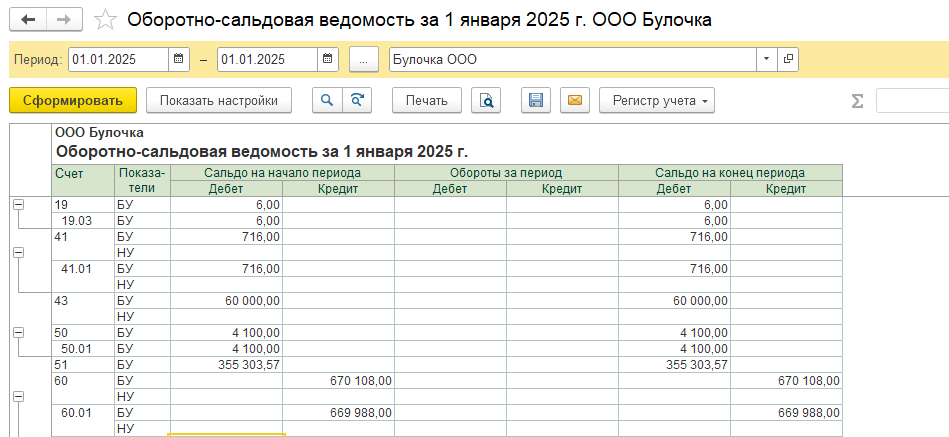

Для определения суммы дебиторской задолженности по реализациям, которая не была оплачена покупателями в периоде применения УСН, сформируйте отчет "Анализ счета" по счету 62.01 за любой период включительно по последний день применения УСН в разрезе контрагентов, договоров и документов расчетов с контрагентами (по кнопке "Показать настройки" установите на закладке "Группировка" соответствующие флажки (если поле отсутствует, добавьте его по кнопке "Добавить").

Рис. 8

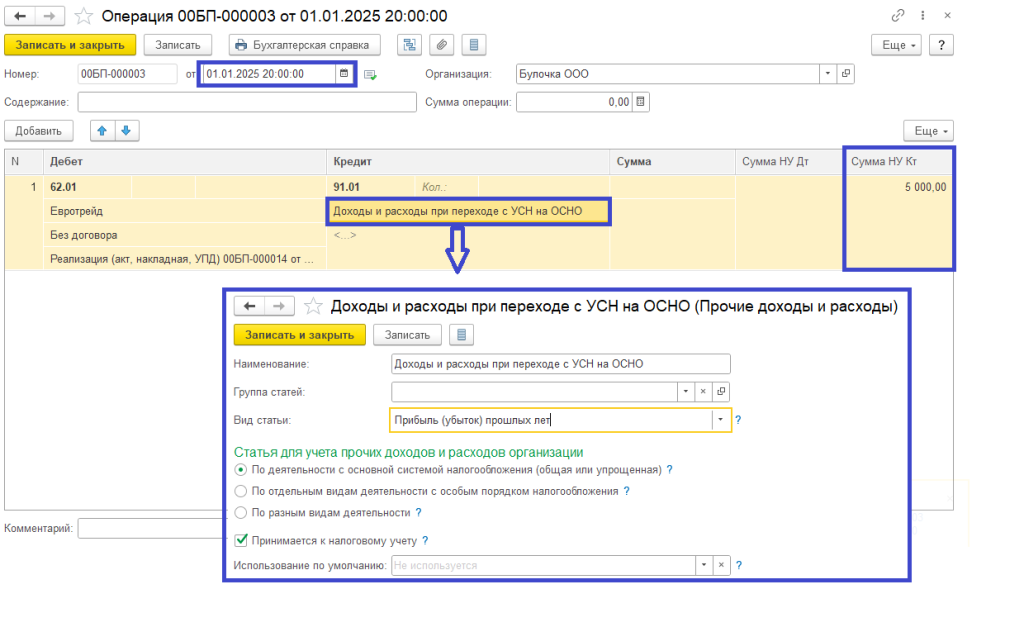

По данным отчета создайте документ "Операция".

Операции – Операции, введенные вручную – Создать

В поле "От" укажите дату начала применения ОСНО (в примере 01.01.2025).

В колонке "Дебет" укажите счет 62.01 и аналитику к нему (контрагент, договор и документ реализации).

В колонке "Кредит" укажите счет 91.01 и аналитику к нему (статья прочих доходов и расходов с видом статьи "Прибыль (убыток) прошлых лет"). Если в списке нет подходящей статьи, добавьте новую.

Колонку "Сумма" не заполняйте.

Колонку "Сумма НУ Дт" не заполняйте. Сумма задолженности покупателя для счета 62.01 отражается документом "Ввод остатков".

В колонке "Сумма НУ Кт" для счета 91.01 в строке "Сумма НУ Кт" укажите сумму, которая признается в доходах на ОСНО (равна сумме задолженности покупателя).

Кнопка "Записать и закрыть".

Рис. 9

Суммы доходов, не учтенных при УСН, но учтенных при ОСНО, включаются в состав внереализационных доходов по стр. 100, в том числе как доходы прошлых лет, выявленные в отчетном (налоговом периоде), по стр. 101.

2. Учет дебиторской и кредиторской задолженности при переходе с УСН на ОСН

Дебиторская и кредиторская задолженность:

- по кредиторской задолженности вводятся остатки (сч. 60.01 и 62.02) документом "Ввод остатков" с указанием сумм только в НУ;

- по дебиторской задолженности вводятся остатки (сч. 62.01 и 60.02) документом "Ввод остатков" с указанием сумм только в НУ.

Рассмотрим на примере кредиторской задолженности по счету 60.01.

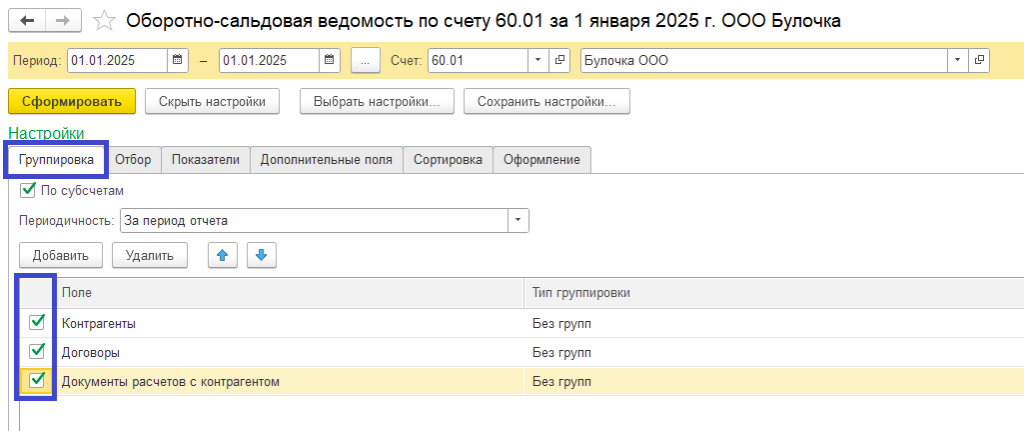

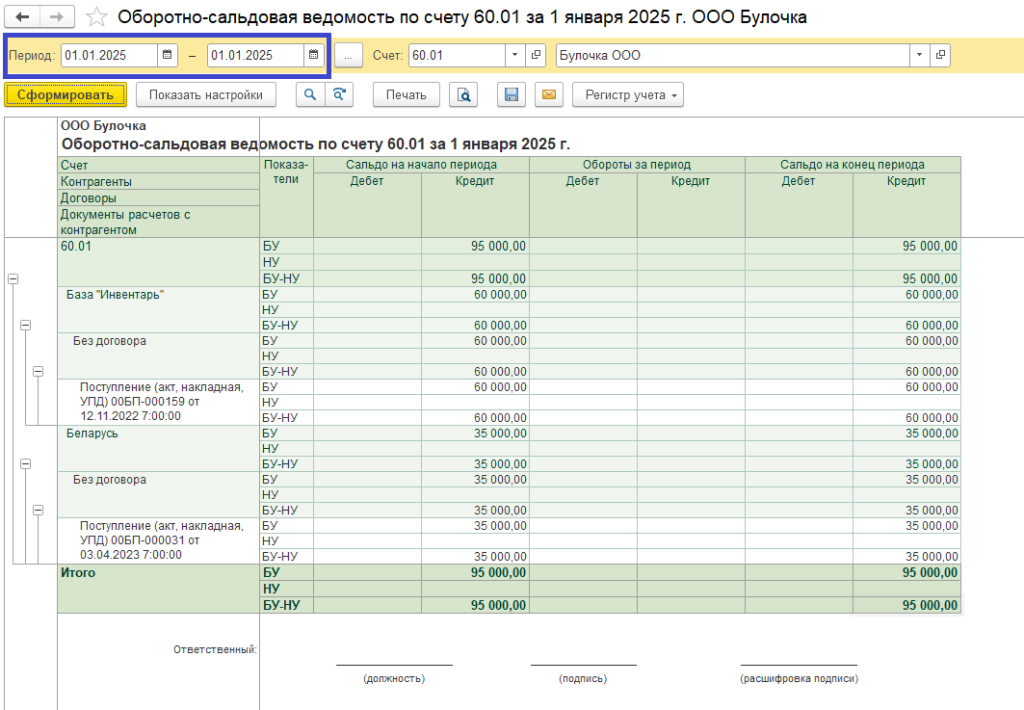

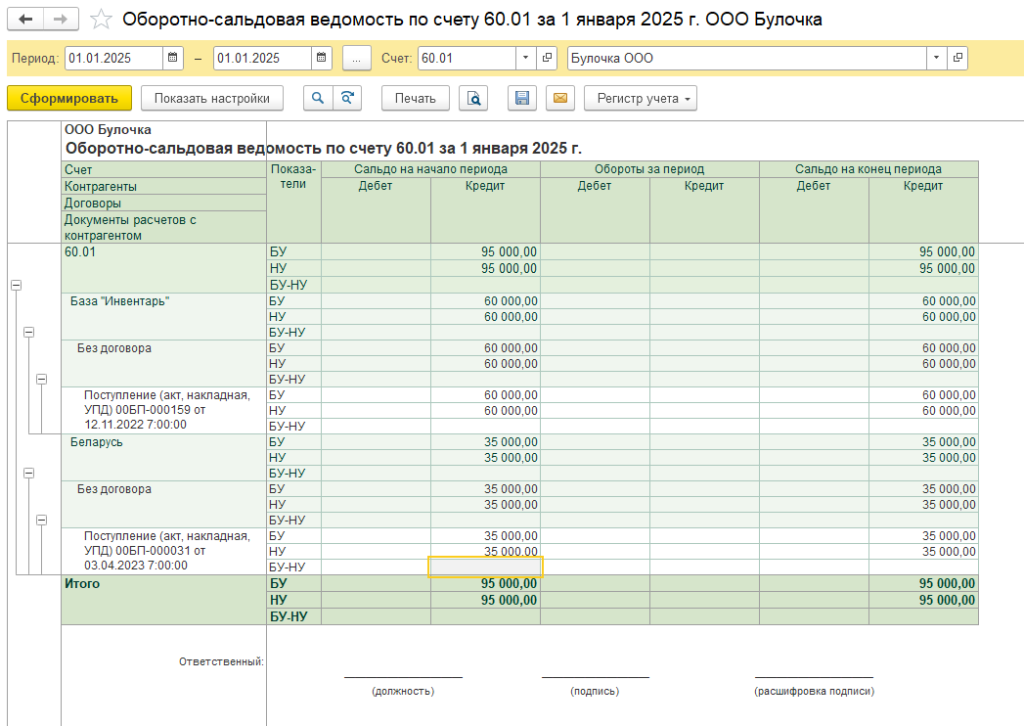

Для формирования списка поставщиков, по которым следует ввести суммы кредиторской задолженности в НУ, сформируйте отчет "Оборотно-сальдовая ведомость по счету" (в примере счет 60.01) за первый день применения ОСНО (рис. 10 – 12).

Перед формированием отчета по кнопке "Показать настройки":

- на закладке "Группировка" установите флажки для полей "Контрагенты", "Договоры" и "Документы расчетов с контрагентами" (если поле отсутствует, добавьте его по кнопке "Добавить").

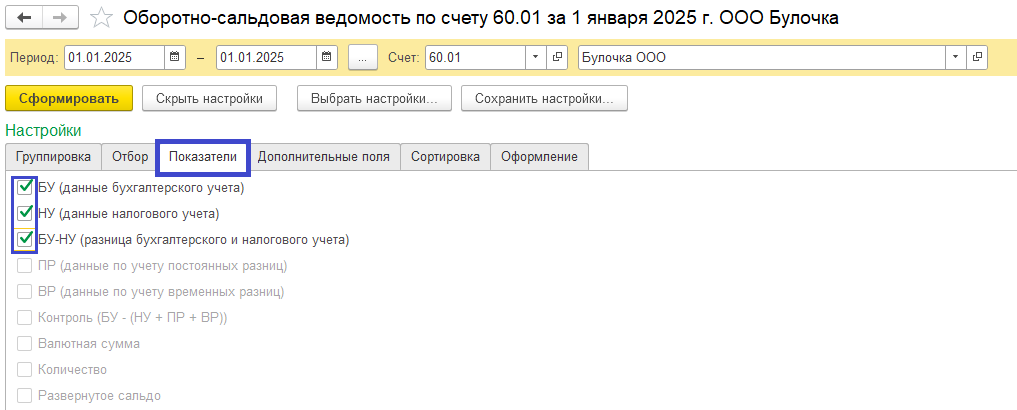

- на закладке "Показатели" установите флажки "БУ", "НУ", "БУ-НУ".

Рис. 10

Рис. 11

Рис. 12

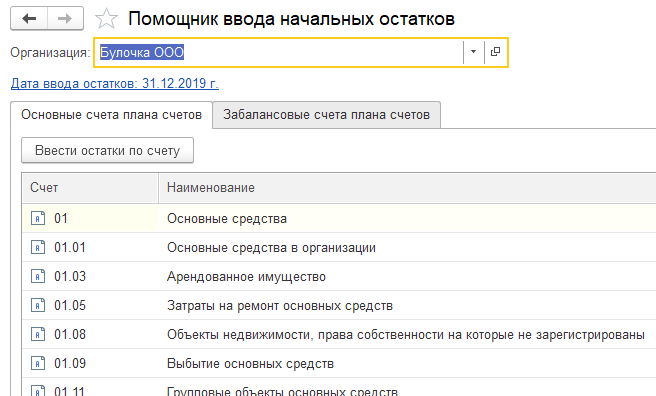

Далее необходимо перейти в раздел Главное – Помощник ввода остатков и ввести данные по налоговому учету.

Если по организации ранее вводились начальные остатки на дату начала работы с программой (ссылка "Дата ввода остатков" с указанием даты синего цвета – рисунок 13), то для документов "Ввод остатков", формируемых на дату перехода с УСН на ОСНО, дата устанавливается непосредственно в каждом документе после снятия флажка "Ввод остатков по бухгалтерскому учету".

Если ссылка "Установите дату ввода остатков" красного цвета – рисунок 14 (т.е. на начало ведения учета в информационной базе документы по вводу остатков не создавались), то перейдите по этой ссылке и установите дату до начала ведения учета в программе.

Рис. 13

Рис. 14

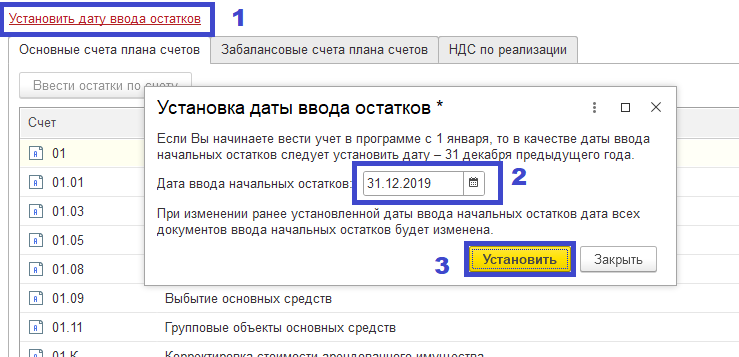

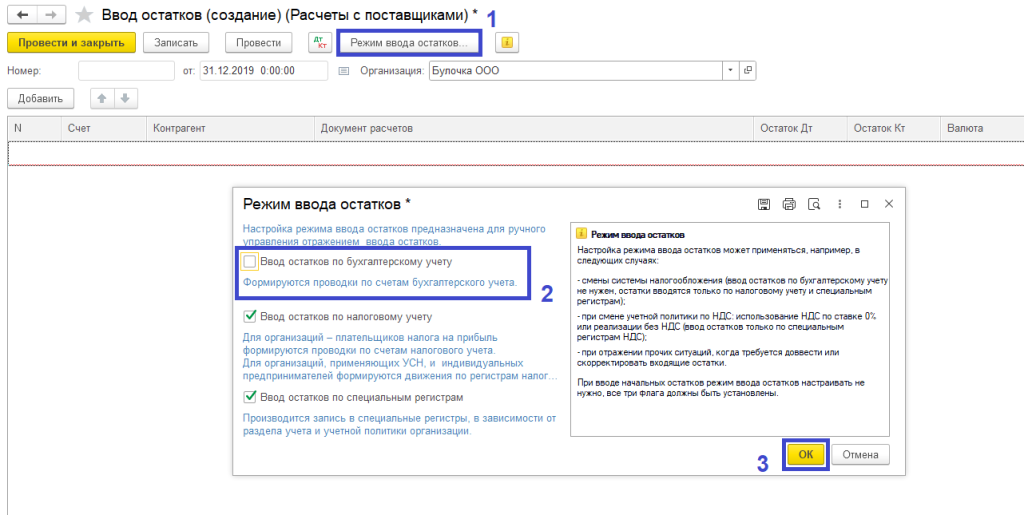

Для создания документа "Ввод остатков" выберите двойным щелчком мыши счет в списке (в нашем примере счет 60.01). В открывшейся форме "Ввод остатков" нажмите кнопку "Создать", затем кнопку "Режим ввода остатков". Снимите флажок "Ввод остатков по бухгалтерскому учету" и нажмите кнопку "ОК" (рис. 15).

Рис. 15

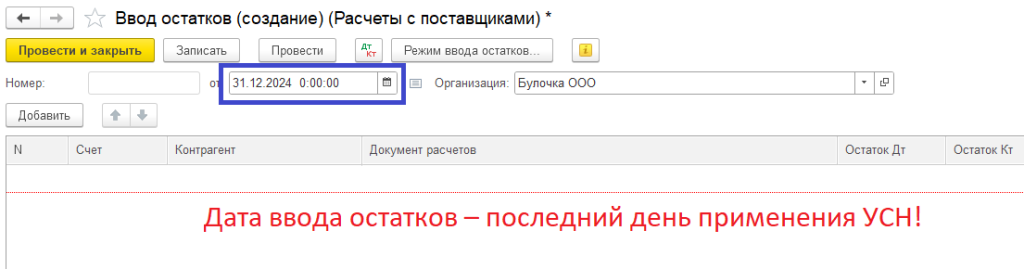

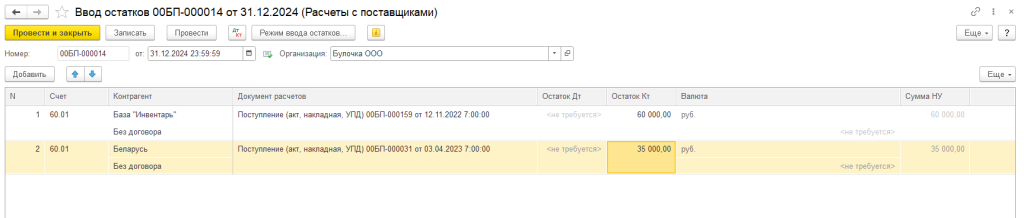

В поле от укажите/проверьте дату ввода остатков – последний день применения УСН (в примере – 31.12.2024) (рис. 16).

Рис. 16

По кнопке "Добавить" заполните табличную часть документа в соответствии с данными отчета "Оборотно-сальдовая ведомость по счету 60.01" (кредиторская задолженность по каждому контрагенту, договору, документу расчетов указывается в колонке Остаток Кт) (рис. 17).

Рис. 17

По кнопке "Дт/Кт" посмотрите результат проведения документа. Проводки формируются только с суммами по налоговому учету (колонка "Сумма НУ Дт") (рис. 18).

Рис. 18

Для контроля корректности введенных данных сформируйте отчет "Оборотно-сальдовая ведомость по счету" (счет 60.01) повторно. Сальдо на конец периода по показателям "БУ" и "НУ" должно совпадать. (рис. 19).

Рис. 19

На доходы и расходы по налогу на прибыль ввод остатков по дебиторской и кредиторской задолженности не влияет.

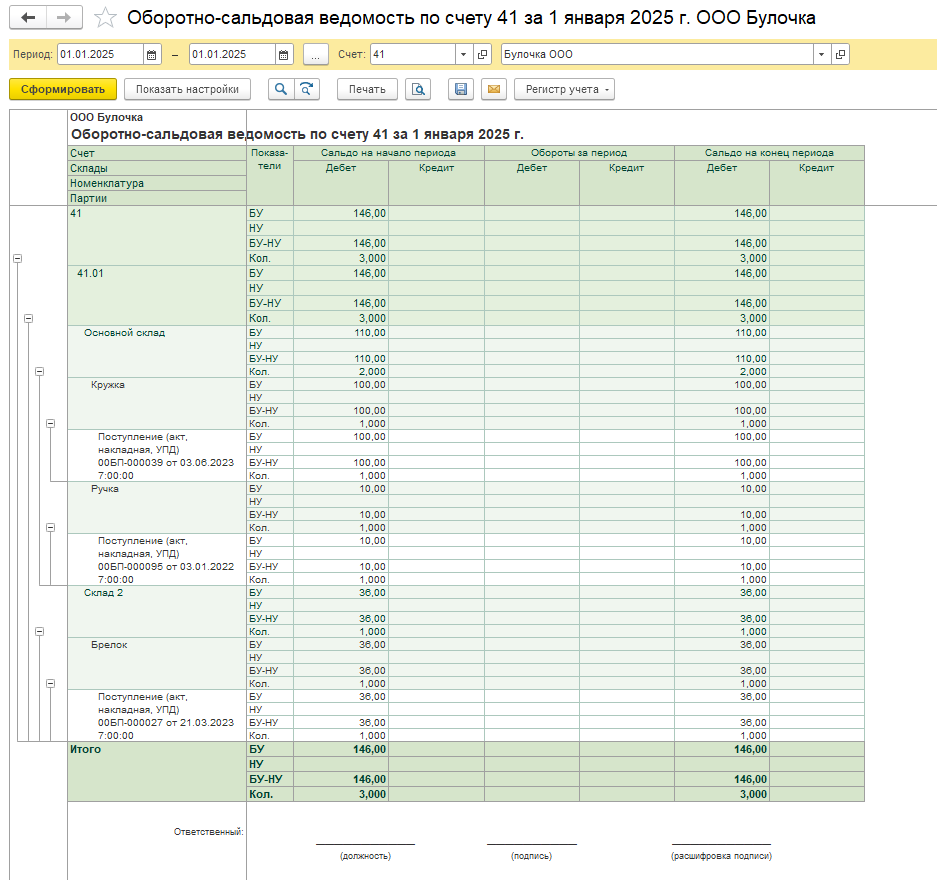

3. Ввод остатков для НУ по товарам, не реализованным в периоде применения УСН

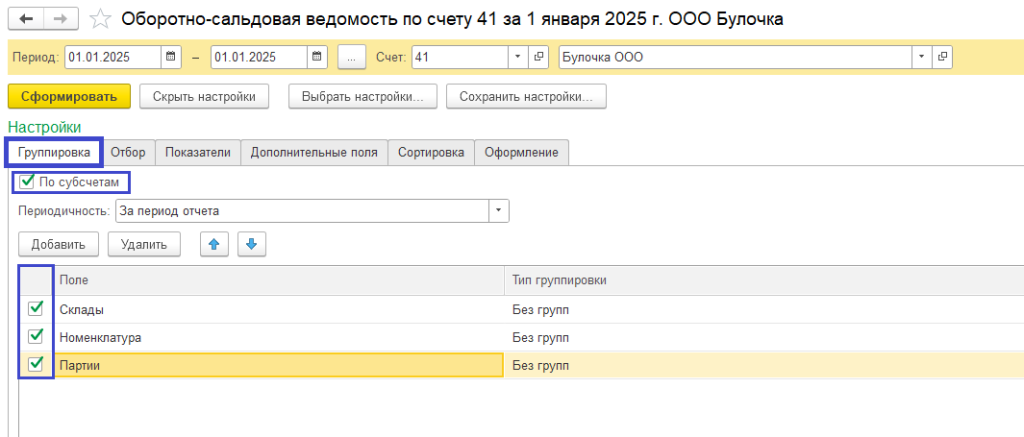

Чтобы посмотреть перечень товаров, по которым необходимо ввести остатки для целей налогового учета, сформируйте отчет "Оборотно-сальдовая ведомость по счету" (счет 41 "Товары") по субсчетам за первый день применения ОСНО (в нашем примере 01.01.2025). Если в программе ведется учет по складам, то отчет сформируйте в разрезе складов (рис. 20).

Рис. 20

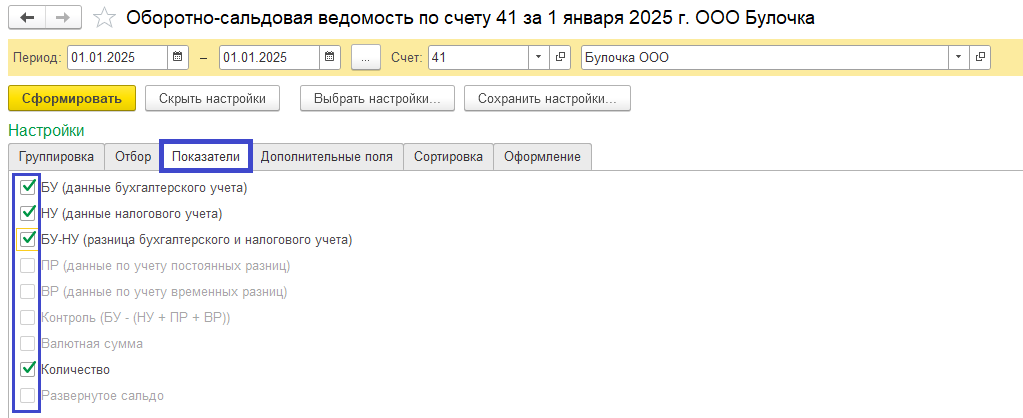

Перед формированием отчета по кнопке "Показать настройки" на закладке "Показатели" установите флажки "БУ", "НУ", "БУ-НУ", "Количество"(рис. 21).

Рис. 21

По кнопке "Сформировать" получаем отчет – рисунок 22.

Рис. 22

Далее необходимо перейти в раздел Главное – Помощник ввода остатков и ввести данные по налоговому учету.

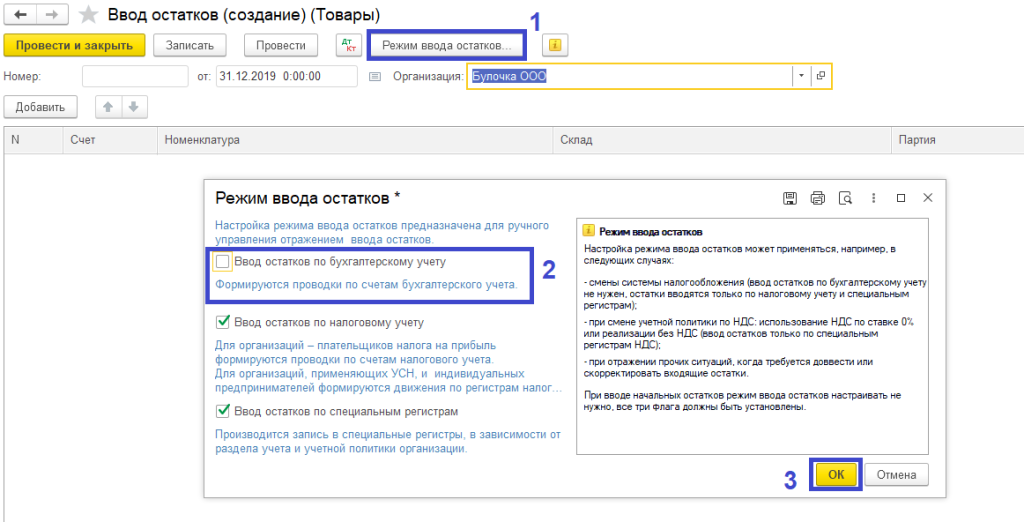

Для создания документа "Ввод остатков" выберите двойным щелчком мыши счет в списке (в нашем примере счет 41.01). В открывшейся форме "Ввод остатков" нажмите кнопку "Создать", затем кнопку "Режим ввода остатков". Снимите флажок "Ввод остатков по бухгалтерскому учету" и нажмите кнопку ОК (рис. 23).

Рис. 23

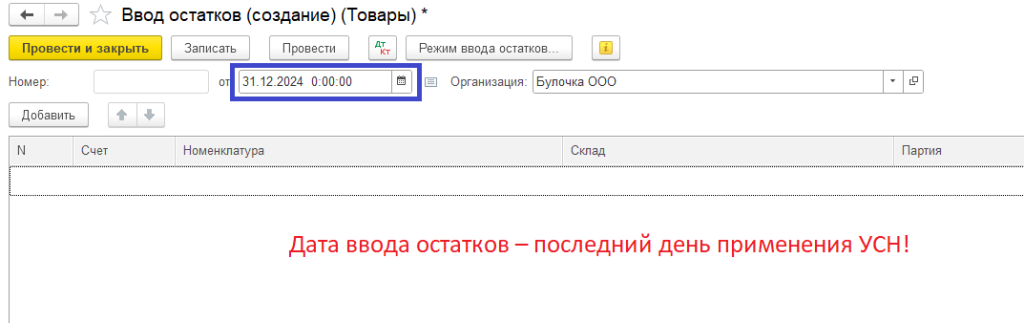

В поле от укажите/проверьте дату ввода остатков – последний день применения УСН (в примере – 31.12.2024) (рис. 24).

Рис. 24

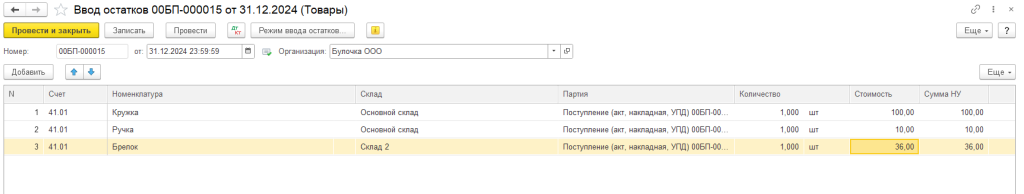

По кнопке "Добавить" заполните табличную часть документа в соответствии с данными отчета "Оборотно-сальдовая ведомость по счету для счета 41" (остатки вводятся по каждой номенклатуре, складу (если ведется учет по складам), документу поступления, сумма указывается в колонках "Стоимость" и "Сумма НУ") (рис. 25).

Рис. 25

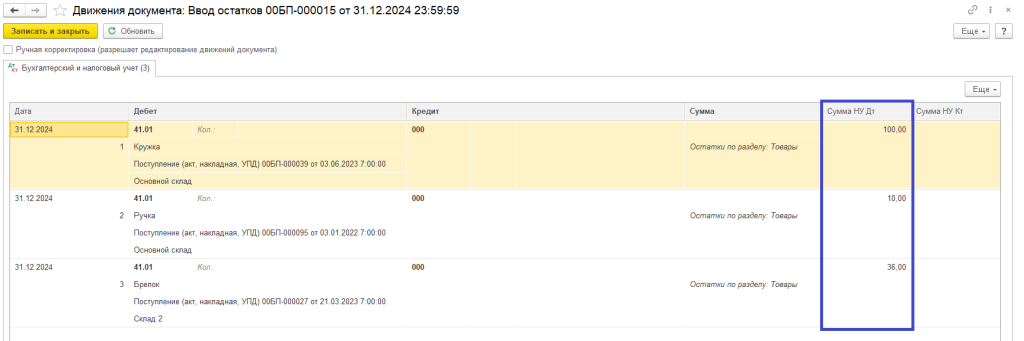

После проведения по кнопке "Дт/Кт" можно посмотреть движения документа (рис. 26).

Рис. 26

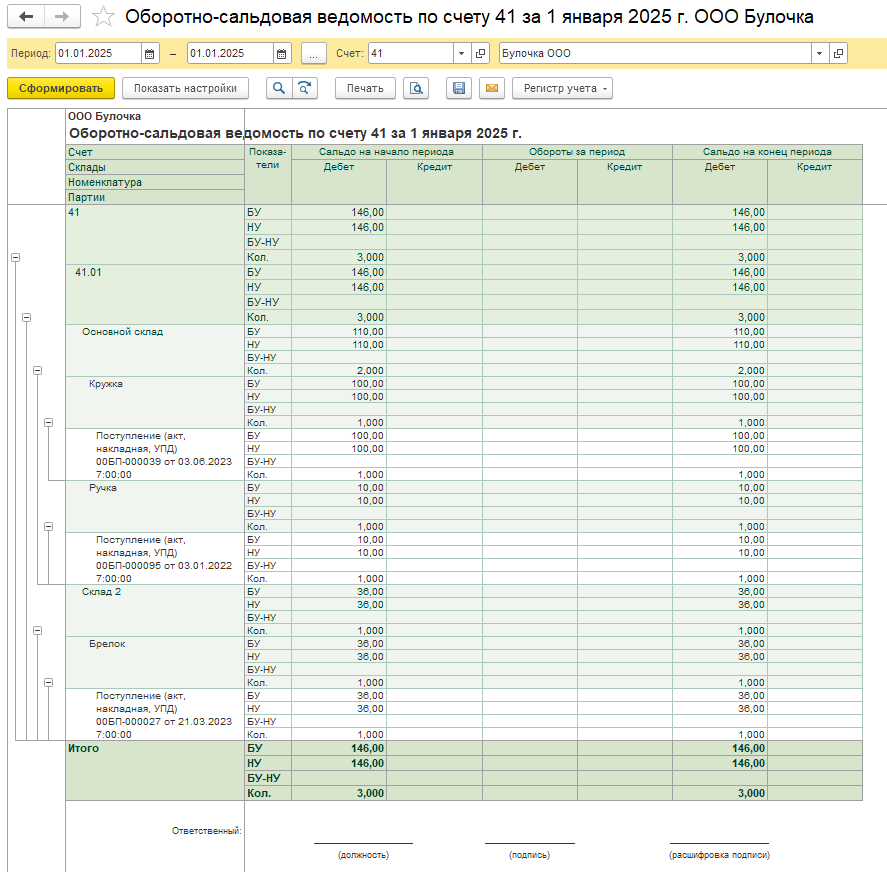

Чтобы проверить, сформируем отчет "Оборотно-сальдовая ведомость по счету" (счет 41) повторно. Сальдо на начало периода применения ОСНО по показателям "БУ" и "НУ" должно совпадать (рис. 27).

Рис. 27

4. Учет НДС по товарам, не реализованным в периоде применения УСН

Если на конец 2024 года на складах организации остались товары, приобретенные с НДС (был включен в стоимость), а также счета-фактуры по этим поступлениям есть в наличии. Суммы НДС по таким товарам мы можем принять к вычету.

Для восстановления НДС оформляется два документа: "Операция" и "Отражение НДС к вычету".

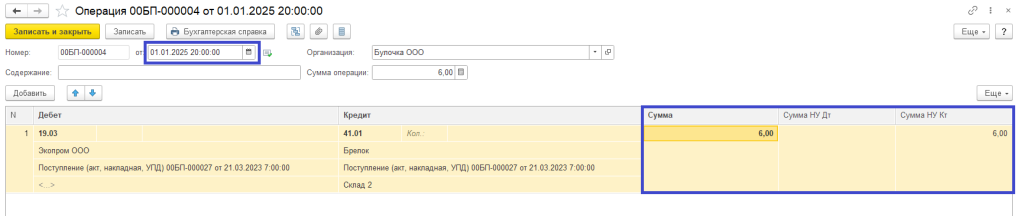

Операции – Операции, введенные вручную – Создать

Создаем операцию по Дт 19.03 Кт 41.01 на сумму НДС по каждому товару, по каждому поступлению (рис. 28) на первый день применения ОСНО (в нашем примере 01.01.2025).

Рис. 28

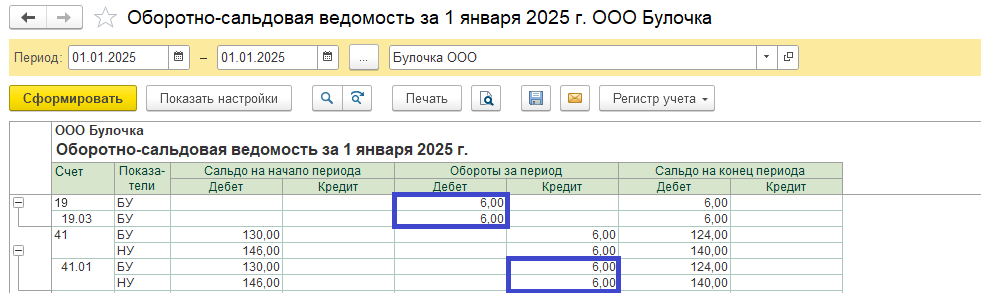

Чтобы проверить, сформируем отчет "Оборотно-сальдовая ведомость" (рис. 29).

Рис. 29

Чтобы принять к вычету НДС по товарам, которые не были реализованы до перехода ОСНО, необходимо оформить документ "Отражение НДС к вычету"

Операции – Отражение НДС к вычету – Создать

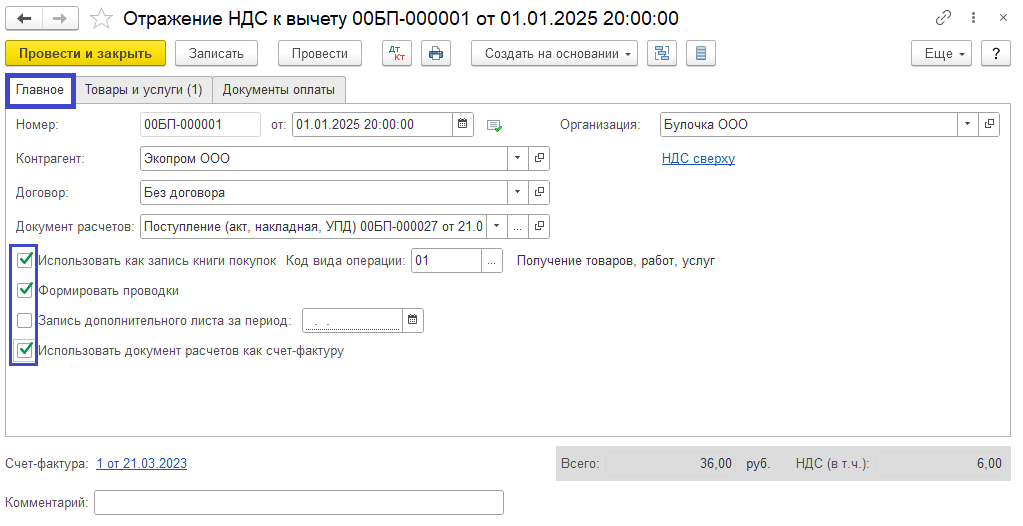

В поле от укажите дату начала квартала, в котором произошел переход на ОСНО (в нашем примере 01.01.2025).

Укажите контрагента, договор, документ расчетов.

Установите флажки "Использовать как запись книги покупок", "Формировать проводки" и "Использовать документ расчетов как счет-фактуру".

В поле Счет-фактура номер и дата счета-фактуры будут установлены автоматически из документа расчетов.

Рис. 30

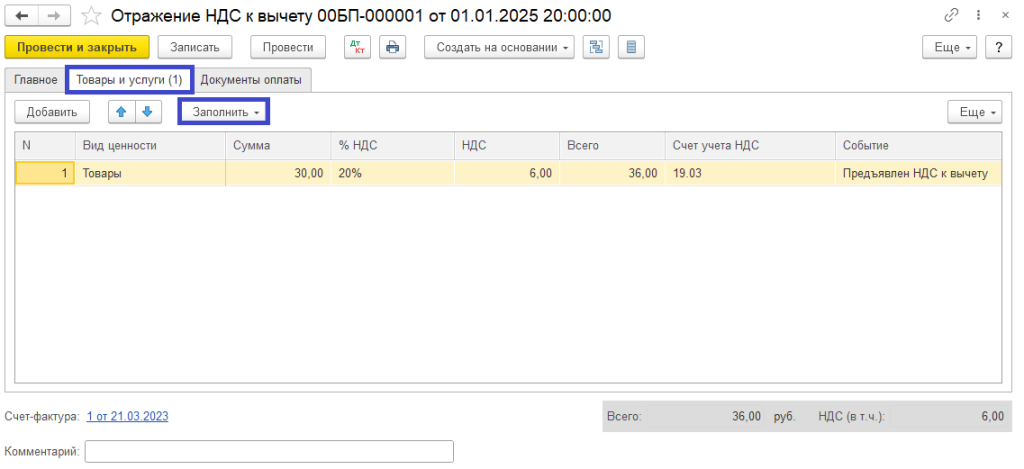

На вкладке "Товары и услуги" по кнопке "Добавить" (для ручного заполнения) или "Заполнить" (для автоматического заполнения) заполните табличную часть документа. В колонке "Вид ценности" выберите "Товары", укажите сумму из графы 9 счета-фактуры (общая сумма поставки), ставку НДС, принимаемую к вычету сумму НДС, счет учета НДС и событие "Предъявлен НДС к вычету" (рис. 31).

Кнопка "Провести и закрыть".

Рис. 31

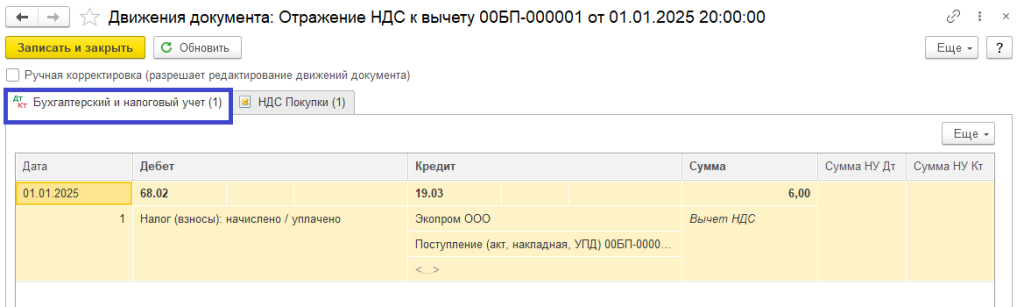

Для просмотра движений документа нажмите кнопку "Дт/Кт".

Рис. 32

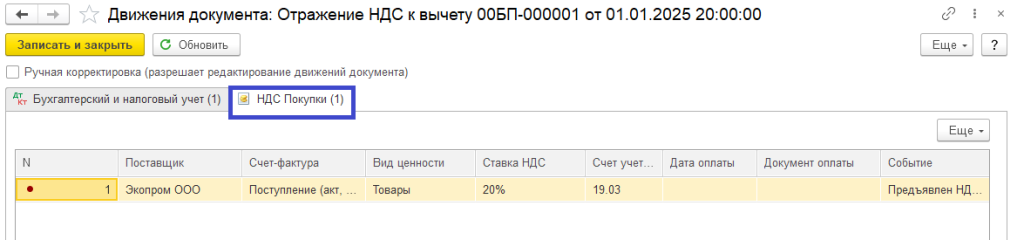

Рис. 33

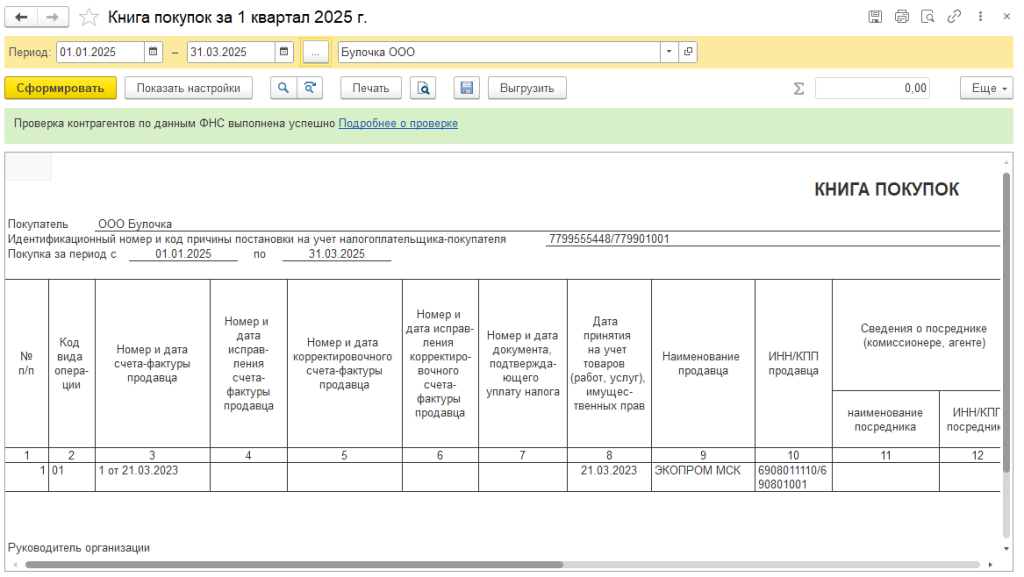

Вычет по НДС можно проверить в "Книге покупок" (Отчеты – Книга покупок) за 1 кв 2025 года (рис. 34).

Рис. 34